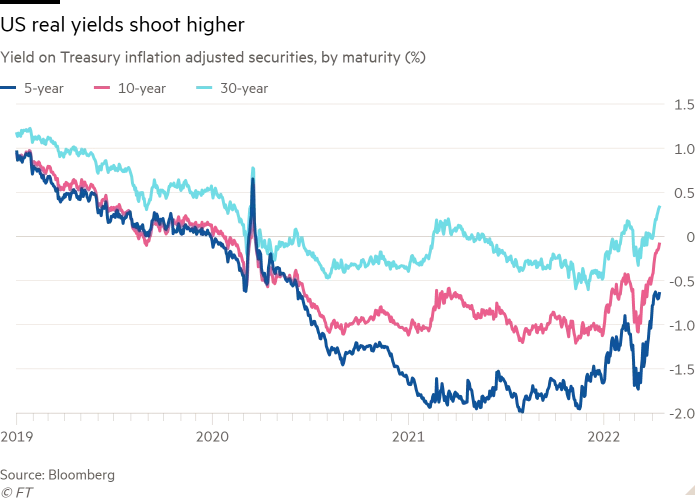

Lợi tức trái phiếu được điều chỉnh theo lạm phát của Hoa Kỳ đang trên đà chuyển biến tích cực lần đầu tiên kể từ tháng 3 năm 2020 trong một đợt đột biến gây thêm áp lực lên các góc rủi ro hơn của thị trường tài chính. Cái gọi là lợi suất trái phiếu thực tế kỳ hạn 10 năm đã tăng hơn 1 điểm phần trăm kể từ đầu tháng 3, chạm mức cao nhất là âm 0,05% vào thứ Hai, cho thấy khoản thanh toán trái phiếu sắp vượt quá kỳ vọng lạm phát trung hạn. Lợi suất thực tế tăng vọt do Cục Dự trữ Liên bang nỗ lực làm chậm tốc độ tăng giá mạnh bằng cách mạnh tay thắt chặt chính sách tiền tệ. Động thái này đã làm xói mòn một trong những trụ cột đã tạo cơ sở cho một đợt tăng giá mạnh mẽ đối với cổ phiếu và trái phiếu doanh nghiệp rủi ro hơn từ sâu thẳm của cuộc khủng hoảng coronavirus hai năm trước. David Lefkowitz, người đứng đầu bộ phận chứng khoán Hoa Kỳ tại văn phòng đầu tư chính của UBS, cho biết: “Cục Dự trữ Liên bang sắp cạn kiệt thanh khoản. “Chính những phần đầu cơ hơn của thị trường được hưởng lợi nhiều nhất khi Fed tăng thêm thanh khoản và họ [có thể] phải đối mặt với một số. . . ngược lại khi Fed đi theo hướng khác và lùi lại ”. Việc lợi suất thực của trái phiếu chính phủ Mỹ có rủi ro cực thấp giảm sâu vào mức âm vào năm 2020 đã đặt ra một cuộc chạy đua của các nhà đầu tư nhằm săn lùng các tài sản có thể mang lại lợi nhuận cao hơn khi tính đến tác động của lạm phát. Do đó, giá của các công ty khởi nghiệp thua lỗ và các nhóm công nghệ đang phát triển nhanh đã tăng vọt từ tháng 3 năm 2020 cho đến cuối năm 2021, trong đó nợ doanh nghiệp rủi ro cũng tăng cao hơn. Lợi suất thực tế tăng vọt trong năm nay đã khiến các nhà đầu tư phải đánh giá lại giá trị của việc sở hữu các doanh nghiệp có thể không tạo ra lợi nhuận lớn trong nhiều năm. Theo Goldman Sachs, một số công ty khởi nghiệp tư nhân như Instacart đã đồng ý cắt giảm định giá , trong khi cổ phiếu của các công ty công nghệ thua lỗ đã giảm hơn 30% trong năm nay, theo Goldman Sachs.

Ngay cả chỉ số S&P 500 của Mỹ, nơi có các công ty niêm yết blue-chip của nước này, đã giảm hơn 7% cho đến nay vào năm 2022, với lợi suất thực tế tăng kết hợp với sự không chắc chắn về cuộc chiến ở Ukraine và lạm phát căng thẳng khiến các nhà đầu tư lo sợ . Trong thị trường nợ doanh nghiệp, một chỉ số Dịch vụ Dữ liệu Băng theo dõi lợi nhuận từ trái phiếu rác của Mỹ đã giảm 6,3% so với cùng kỳ. Lợi suất thực tế tăng vọt trong năm nay phản ánh sự gia tăng chi phí đi vay danh nghĩa, hoặc không điều chỉnh lạm phát, do Fed thúc đẩy, đang tăng lãi suất và nhanh chóng giảm bảng cân đối kế toán 9 tỷ đô la khi các nhà hoạch định chính sách cố gắng giảm bớt áp lực tăng giá tiêu dùng. . Lợi tức trái phiếu kho bạc đã tăng mạnh hơn kỳ vọng lạm phát, một sự phân kỳ cho thấy các nhà đầu tư tin tưởng vào khả năng của Fed trong việc giảm mức lạm phát đáng lo ngại trong những năm tới. Tỷ lệ hòa vốn 10 năm, một thước đo dựa trên thị trường về dự báo lạm phát của các nhà đầu tư trong 10 năm tới, đã được giữ trong khoảng 2,75 đến 3% trong những tuần gần đây, thấp hơn nhiều so với tỷ lệ lạm phát tháng 3 năm 2022 là 8,5% . xu . Ian Lyngen, chiến lược gia tại BMO Capital Markets, cho biết: “Có một lượng lớn niềm tin vào khả năng của Fed và sự sẵn sàng chống lại lạm phát. “Vấn đề không phải là liệu phản ứng của Fed có được điều chỉnh phù hợp với lạm phát vào lúc này hay không mà là niềm tin của một bộ phận người tham gia thị trường rằng Fed sẽ điều chỉnh chính sách khi cần thiết.”

Sự gia tăng của lợi suất thực tế cũng cho thấy Fed đã có thể thắt chặt các điều kiện tài chính đến mức nào trong thời gian qua, một sự thay đổi mà Lael Brainard, một thống đốc đã chọn làm phó chủ tịch tiếp theo, đã thừa nhận vào tuần trước. “Thông tin liên lạc về các kế hoạch chính sách của chúng tôi đã thắt chặt các điều kiện tài chính rộng lớn hơn trong vòng bốn đến năm tháng qua, nhiều hơn đáng kể so với những gì bạn có thể có thể phân biệt nếu chỉ nhìn vào tỷ lệ chính sách,” cô nói tại một sự kiện được tổ chức bởi Tạp chí Phố Wall. Theo Freddie Mac, chi phí đi vay đối với các công ty đã tăng cao hơn, cũng như tỷ lệ thế chấp đối với người tiêu dùng, lần đầu tiên đạt 5% kể từ năm 2011 vào tuần trước. John Madziyire, một nhà quản lý danh mục đầu tư tại Vanguard, cho biết bất chấp sự gia tăng, các điều kiện tài chính vẫn “khá lỏng lẻo”. “Điều đó có nghĩa là Fed sẽ cần phải làm nhiều hơn nữa, nhưng vẫn còn quá sớm để biết.” Các nhà kinh tế đang chia rẽ về việc lợi suất thực tế có thể tăng thêm bao nhiêu nữa khi diễn biến nhanh chóng đã xảy ra. Nhưng một số người đang cảnh báo rằng họ có thể nhảy vọt trở lại khi Fed cố gắng kiềm chế lạm phát. Lefkowitz cho biết: “Câu hỏi trị giá 64.000 đô la là lợi suất thực tế cao đến mức nào.